2025, verso un nuovo modo di interagire con la banca

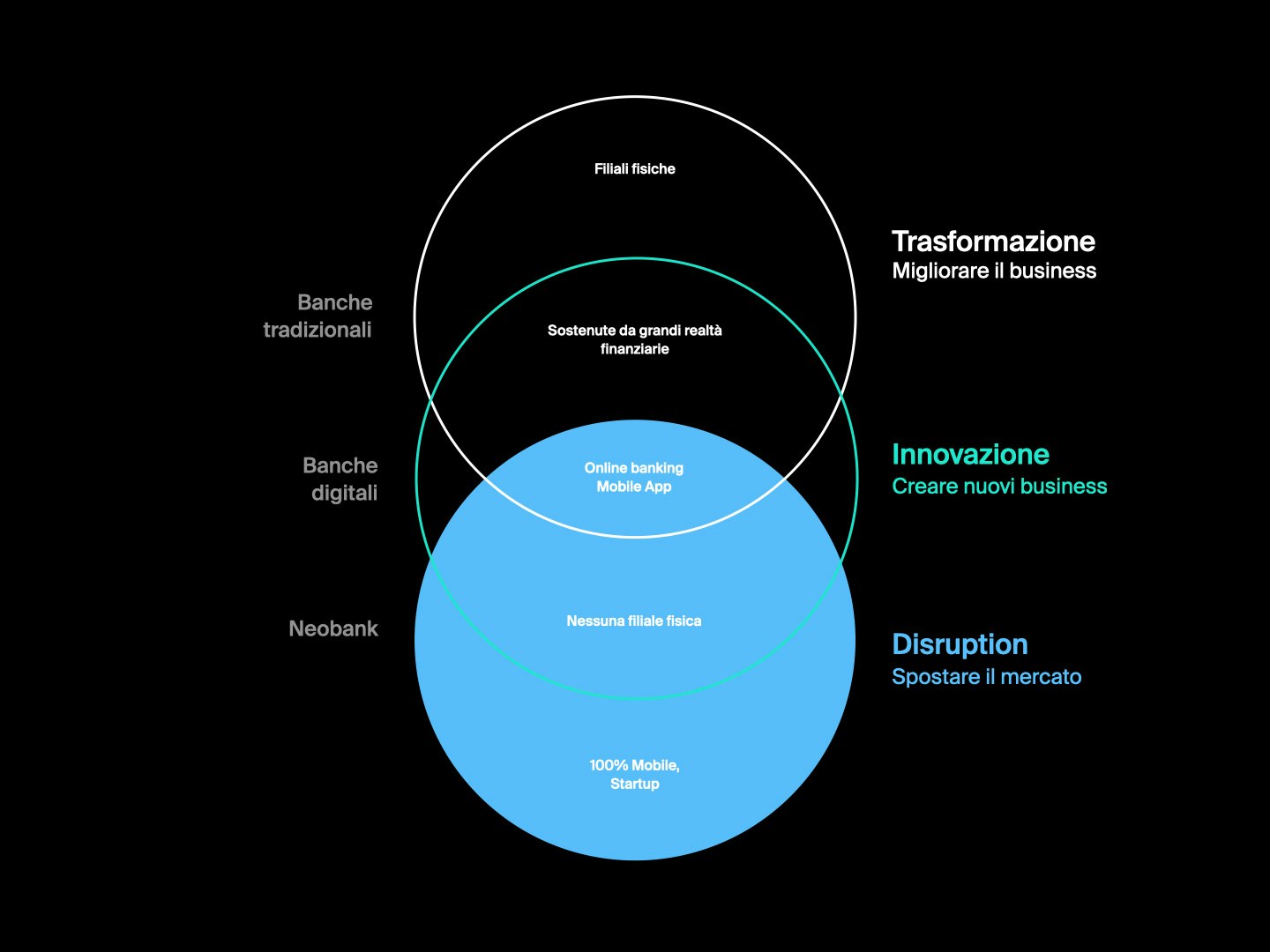

Il rapporto delle persone con le proprie ricchezze e con le realtà deputate alla loro gestione è mutato molto negli ultimi 5 anni, perturbando il modello di relazione tra i clienti e le banche.

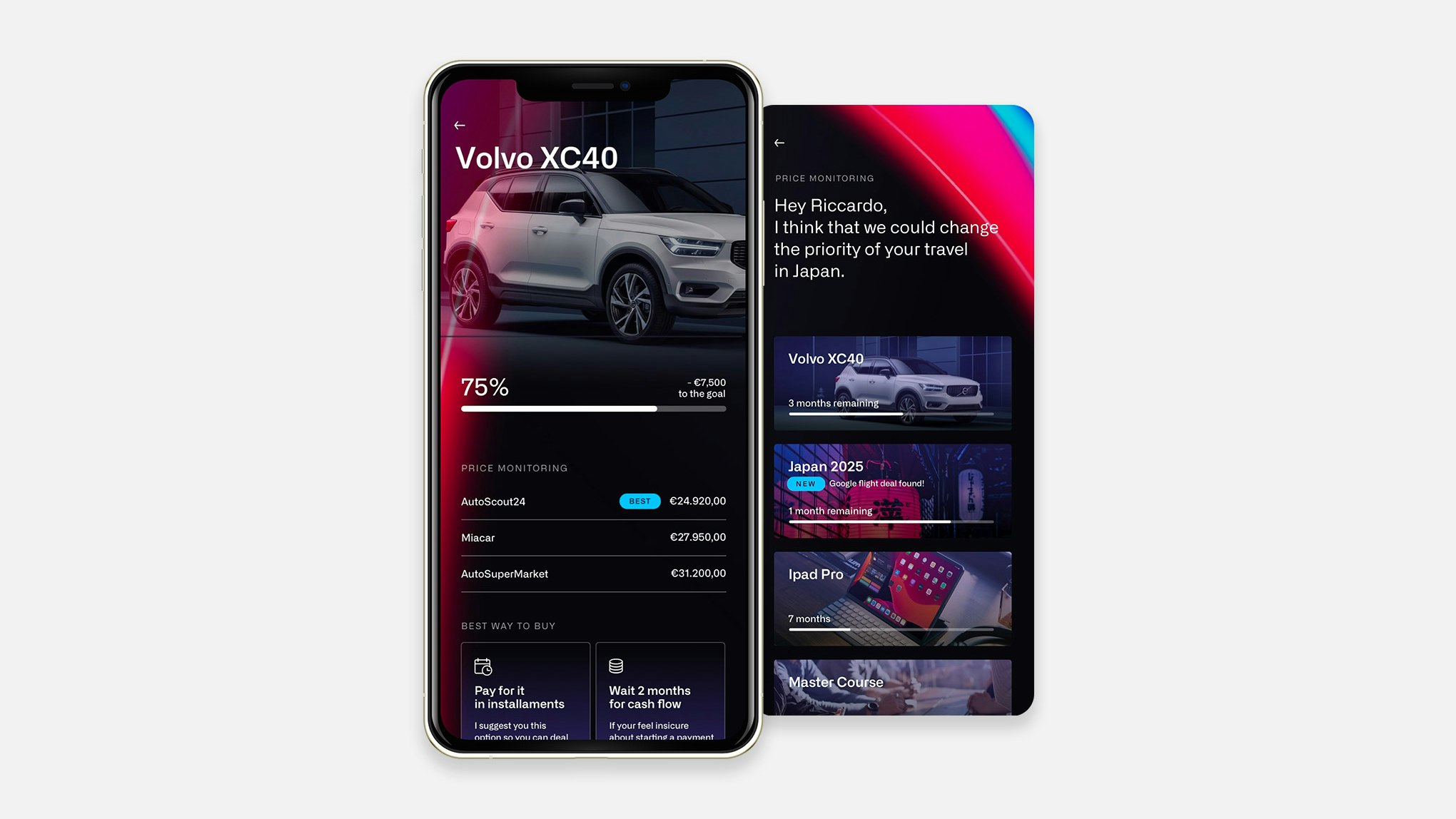

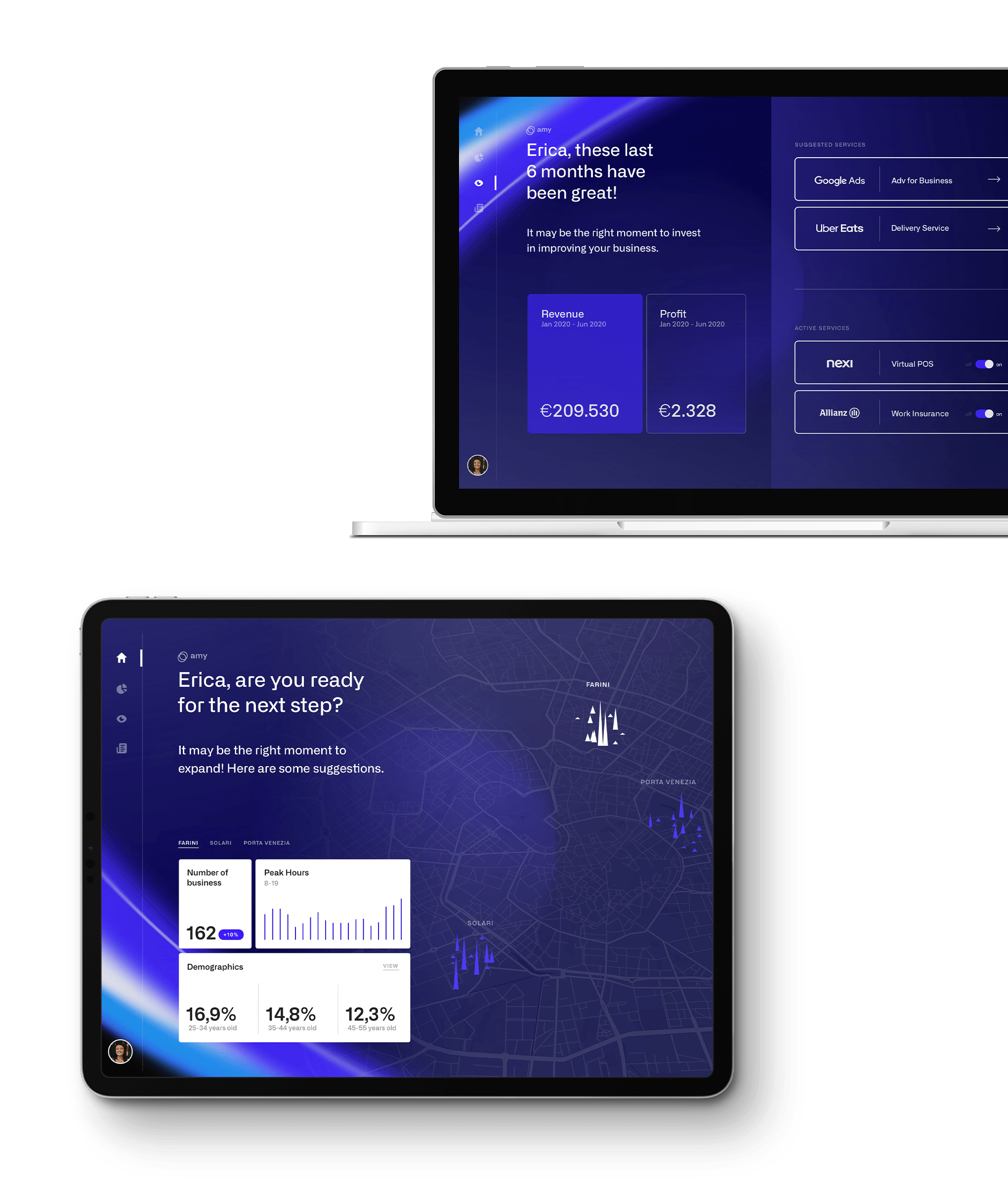

Il settore bancario ha bisogno di cambiare e di evolversi per affrontare le sfide del futuro e, nello specifico, di creare servizi basati sul successo del cliente e non sugli interessi esclusivi degli istituti di credito.

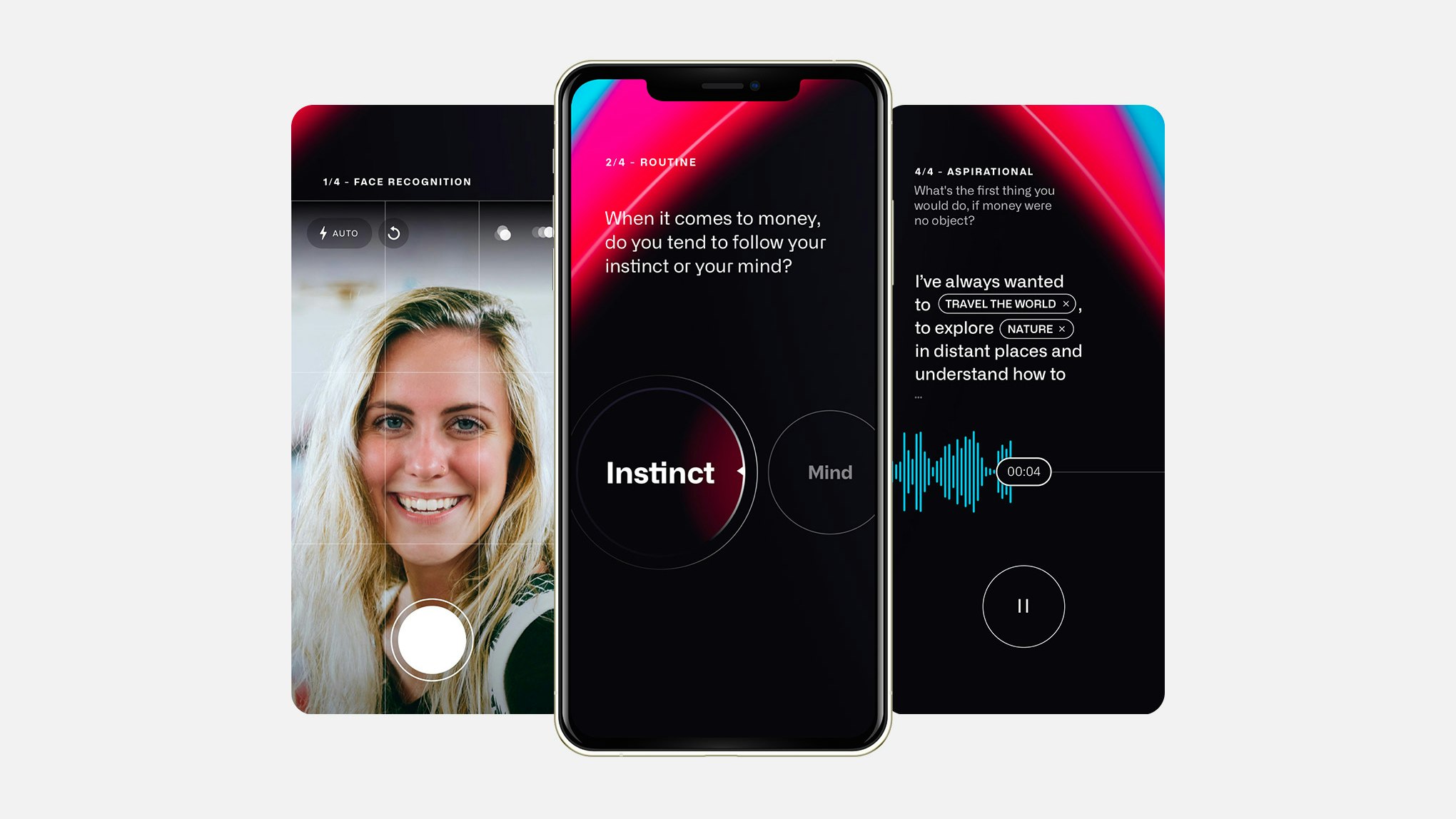

Il team di R&D di Sketchin ha condotto un’attività di strategic foresight sul settore bancario, partendo da qualche domanda stimolo: che forma avrebbe e come sarebbero i servizi di una banca centrata sul successo dei propri clienti? Che forma dovrebbe avere la relazione tra l’istituto e i suoi clienti perché possa essere sostenibile, duratura e di reciproca soddisfazione? Che futuro ci fanno intravvedere i comportamenti delle persone, gli strumenti e le tecnologie che utilizzano?